今年の市場動向のポイント

予想なんて基本的に当たらないものですが、個人的にポイントになりそうな所をまとめました。

EUの銀行の動向

EUの銀行は一箇所でも破綻したら連鎖するような状況だと思っています。

具体的にはドイツ銀行、モンテ・パスキやウニクレディト、クレディスイスなどなど。

ドイツ銀行は大丈夫とも大丈夫じゃないとも言われていますが、訴訟案件も山ほど抱えていますし、これからも材料が出てくる可能性がありますので、リスクは高めだと思っています。

EUの銀行が破綻した場合は資産等を現金化するため、一時的に円安ユーロ高になる可能性があります。

アメリカの景気の動向

アメリカの次期大統領、トランプが世間の注目を集めていますが、それがなくともそろそろリセッションの時期だと思われます。

その理由として2017年に2~3回の利上げが見込まれていること、現在アメリカの失業率はかなり低い水準にあることなどが挙げられます。

アメリカの失業率の推移はアメリカ合衆国労働省労働統計局のサイトで見ることができます。

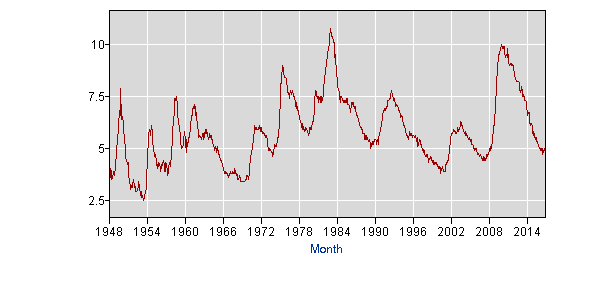

以下のグラフは、1948年から2016年までのデータです。

Unemployment Rate (c) U.S. Bureau of Labor Statistics

1948年~2016年までの統計を見ると、失業率4.0~6.0%の辺りでリセッションに転じることが多いことが分かります。

2016年全体を見ると上昇に転じているとは言えないものの、底打っているようにも見えます。

これが上昇に転じるかどうか、注視していこうと考えています。

またこれ以外にも、アメリカでサブプライム向け自動車ローン残高が大きくなっているというニュースもありました。

このニュースには「北米クルマ市場はピークアウト」「米国における自動車ローンの残高は2015年、史上初めて1兆ドルを突破」などと書かれています。

自動車向けサブプライムローンは住宅向けに比べれば金額の規模が小さいので、サブプライムローンが崩壊したとしても世界経済への影響は限定的と思われます。

しかし、自動車が主力の輸出製品となっている日本経済への影響は小さくないと考えています。

世界的な景気後退の可能性

アメリカの次期大統領、トランプはブロック経済のように国内経済を優先して進める方針となっています。

実際、フォードやトヨタに対してもメキシコに自動車工場を建てないように圧力をかけたりしています。

ブロック経済は短期的には自国にとって内需を囲い込めるメリットがあります。

しかし貿易は相互にメリットをもたらすものなので、世界全体で見ると世界経済の停滞や生産性の低下を招く可能性があります。

日本の不動産バブルのリスク

オリンピックに向けて不動産の価格が上昇していました。

ただ最近は不動産投資セミナーを様々な場所で見かけたり、不動産投資がテレビで特集されるなど、雲行きが怪しいように感じられます。

不動産価格の下落が始まった場合、どこまで経済に影響するのかが懸念です。

今年の投資方針

以上の経済動向を踏まえて、今年の大まかな投資方針を立てました。

株式

現在の株価はかなり割高感があります。

これまでの数年間を見ても1年に1回は大きな調整局面があることが多いので、そういったタイミングで、ビジネスモデルの優れた銘柄、成長性の見込める銘柄を購入したいですね。

現在は特に、[8697]日本取引所グループ、[2391]プラネット、[2492]インフォマート、[8410]セブン銀行、辺りに注目しています。

J-REIT ETF

気軽にできる不動産投資としてJ-REITも考えていますが、こちらも現在かなり割高感があります。

購入するとしても、日本の不動産バブルがひと段落した頃になると思います。

コモディティ ETF

現在のポートフォリオは円の資産が多いので、リスクを分散させる意味で金、プラチナのETFに注目しています。

金やプラチナの価格が大きく下落したら購入を検討する予定です。

それにしても、金とプラチナの価格差はいつになったら解消されるんでしょうね…。

為替・FX

長期的にはこれ以上大きな円安は見込めず、現状維持もしくは再度円高に動くと考えています。

現在日本の株式が全体的に割高になりすぎていることや、資産を円のみで保有するリスクを考慮すると、ポートフォリオの一つとしてFXも悪くないと考えています。

1ドル100円でレバレッジ5倍を1枚ならば、証拠金100万円で1ドル90円程度までの変動は許容でき、スワップポイントだけでも3~5%程度の年利は見込めると試算しています。

また、SBI証券などでは保有証券をFXの証拠金に活用できるというメリットもあります。

実は2016年後半、1ドル100円でレバレッジ5倍のドル円を1枚買おうと考えていましたが、タイミングを逃してしまったため、大きな機会損失となってしまいました。

再度円高に振れた場合は、FXもポートフォリオに含めていきたいです。

日経225CFD(くりっく株365)

以前から気になっていましたが、SBI証券で取り扱いが始まるようです。

証拠金取引ですが期日がなく、配当金も得られるのが日経先物との違いです。

これは今年買うというよりも、リーマンショックのような大暴落が起きた時を狙って買うのが良さそうです。

リスクをきちんと管理できれば、日経225のETFよりも高いパフォーマンスが見込めそうです。